Der Blick in die Zukunft und 2024 ist immer unklar – aber dieser Beitrag wird ein bunter Mix – wie ein Christbaum 🎄

Also werde ich versuchen chronologisch vorzugehen. Wie von einem Bergfreund angesprochen fange ich mit den Dividenden-Unternehmen in meinem Portfolio aus 2023 an. Da ich diese wöchentlich berichte mache ich nun erstmalig eine Übersicht für das gesamte abgelaufene Jahr.

Es wird mit 12 Monaten etwas unübersichtlich – deshalb teile ich es besser in 4 Quartale á 3 Monate 📆

Quartal 1 / 2023:

| 2023 | Woche 1 | Woche 2 | Woche 3 | Woche 4 | Woche 5 |

| JÄN | 1. Kraft Heinz, ADP, Wal-Mart, Kimberly-Clark, Castellum | 2. Iron Mountain, Merck, Red Electrica, Altria, India Fund, TSMC, GlaxoSmithKline | 3. Medtronic, Digital Realty, Algonquin Power, U.S. Bancorp, Micron Technology | 4. GE, Cisco, Enel | 5. Sysco, Bank Nova Scotia |

| FEB | 5. Goldman Sachs BDC, Quest Diagnostics, Verizon, Bristol Myers Squibb, AT&T, BAT, American Tower | 6. Vodafone, ThyssenKrupp, EVN | 7. Air Products & Chemicals, American Express, P&G, Colgate-Palmolive, Texas Instruments, Siemens, Apple | 8. Caterpillar, WestRock, Paychex | 9. Royal Bank Canada, Charles Schwab, Citigroup |

| MÄR | 9. AFLAC, ADM, American Water Works, INTEL, Fastenal | 10. Mowi, Southern, J&J, Amgen, Microsoft, SSE | 11. Hawaiian Electric, Target, Novartis, Walgreen Boots, 3M, Con. Edison, Organon | 12. ROCHE, Unilever, ENI, Stanley Black & Decker | 13. Waste Management, Linde, Kao, Wesfarmers, Shimano, BHP Group, Novo-Nordisk, Corning, T.Rowe Price |

Quartal 2 / 2023:

| 2023 | Woche 1 | Woche 2 | Woche 3 | Woche 4 | Woche 5 |

| APR | 14. Can. Nat. Railway, Kraft Heinz, Union Pacific, Digital Realty, ADP, Coca-Cola, Kimberly-Clark, Wal-Mart, Woodside Energy, Iron Mountain | 15. Merck, TSMC, GlaxoSmithKline | 16. Limoneira, Medtronic, Algonquin Power, U.S. Bancorp, India Fund | 17. Samsung, Quest Diagnostics, GE, Micron Technology, Bank Nova Scotia, Cisco, HSBC, Haleon, Ahold Delhaize, LVMH | |

| MAI | 18. American Tower, Goldman Sachs BDC, Österr. Post, L’Oréal, Sysco, Altria, Verizon, BASF, AT&T, Banco Santanter, Umicore, Bristol Myers Squibb, BAT | 19. Nestlé, Anheuser Busch, Air Products, American Express, Mayr-Melnhof,Mercedes Benz, Munich RE,Investor AB | 20. Colgate-Palmolive, P&G, SAP, Coloplast, Texas Instruments, Apple | 21. Fresenius, Caterpillar, ENI, Royal Bank Canada, Reckitt Benckiser, Samsung, Fastenal, WestRock, Paychex, Toyota Motor | 22. Citigroup, Charles Schwab, UBM Development, Wal-Mart, Mowi |

| JUN | 22. INTEL, AFLAC, Vienna Insurance, American Water Works | 23. Southern, Amgen, J&J, ADM, Microsoft | 24. Target, 3M, Hawaiian Electric, Walgreen Boots, Con. Edison, Organon, Unilever, GE Healthcare, Telefonica | 25. Linde, Stanley Black & Decker, Waste Management, HHLA | 26. Daimler Truck, HSBC, Corning, Public Storage, Itochu, T.Rowe Price, Kurita Water |

Quartal 3 / 2023:

| 2023 | Woche 1 | Woche 2 | Woche 3 | Woche 4 | Woche 5 |

| JUL | 27. Kraft-Heinz, ADP, Can. Nat. Railway, India Fund, Union Pacific, Digital Realty, Red Electrica, Coca-Cola, Kimberly-Clark, Iron Mountain | 28. Merk, Altria, TSMC, Fabasoft, Agrana | 29. Limoneira, GSK, Keurig Dr Pepper, Medtronic, Algonquin Power, U.S. Bancorp, Voestalpine | 30. Enel, Quest Diagnostics, GE, Micron Technology, Cisco, Bank Nova Scotia | 31. Sysco |

| AUG | 31. Verizon, AT&T, Campbell Soup, Bristol Myers Squibb | 32.Vodafone, American Express, ASML | 33. Air Products & Chemicals, Colgate-Palmolive, P&G, Texas Instruments, Apple | 34. BAT, Caterpillar, Umicore, Novo Nordisk, Fastenal, Royal Bank Canada, WestRock, Paychex | 35. Citigroup, Charles Schwab, Ahold Delhaize |

| SEP | 35. Kao, Unilever | 36. INTEL, AFLAC, American Water Works, Southern, WalMart, Shimano, ADM, Finning Int., J&J | 37. Amgen, Microsoft, Target, Mowi, Hawaiian Electric, Walgreen Boots, 3M, Organon | 38. Reckitt Benckiser, Linde, Con. Edison, Stanley Black & Decker, SSE, HSBC | 39. Newmont, Waste Management, T.Rowe Price, Corning, Public Storage, BHP Group |

Quartal 4 / 2023:

| 2023 | Woche 1 | Woche 2 | Woche 3 | Woche 4 | Woche 5 |

| OKT | 40. Can. Nat. Railway, PepsiCo, Kraft Heinz, Union Pacific, Coca-Cola, ADP, India Fund, Digital Realty, Kimberly-Clark, Haleon, Iron Mountain, Wesfarmers | 41. Merck, Altria, TSMC, Illinois Tool, Glaxo Smith Kline | 42. Medtronic, Keurig Dr. Pepper, Algonquin Power, U.S. Bancorp | 43. Limoneira, Quest Diagnostics, Johnson Controls, Cisco, Oracle, Micron Technology | 44. Sysco, Bank Nova Scotia, American Tower, Campbell Soup, Goldman Sachs BDC |

| NOV | 44. Bristol Myers Squibb, Verizon, AT&T, Banco Santanter | 45. BAT, Deere, Investor AB | 46. ASML, American Express, Air Products & Chemicals, Colgate-Palmolive, Texas Instruments, P&G, Assa Abloy, Apple | 47. Caterpillar, Schloss Wachenheim, Citigroup, WestRock, Fastenal, Charles Schwab | 48. Royal Bank of Canada, Mowi, Paychex, Kurita Water |

| DEZ | 48. | 49. INTEL, American Water Works, Itochu, LVMH, Aflac, Southern, J&J, ADM | 50. Amgen, Target, Unilever, Coloplast, 3M, Walgreen Boots, Telefonica, Organon, Microsoft | 51. Coca-Cola, KWS Saat, Linde, Con Edison, Manpower, Corning, Fastenal, Waste Management, Stanley Black & Decker, HSBC | 52. BlackRock, Newmont Mining, Canadian Nat. Railway, Public Storage, Union Pacific, Kraft Heinz, T.Rowe Price |

Anmerkung meiner Buchhaltung – diese Numbers Datei ist nun das IST für 2023 und dient auch als FORECAST für 2024 und wird dann nur mehr geringfügig angepasst.

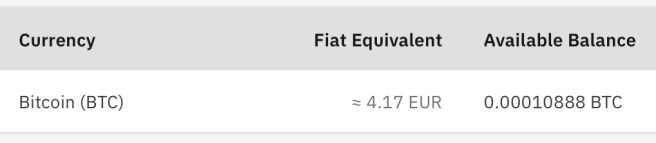

Aktuell – im Dezember 2023 gab es neben Sparplänen keine extra Käufe und Verkäufe. Das Bitcoin Mining ist nun eine Woche gelaufen und bringt rd. 10.000 Satoshi bzw. 4 EUR. Der angenehme Effekt ist aber eher eine reduzierte Gasheizung und die ca. 2° erhöhte Wohntemperatur und Wohlbefinden Dank der neuen Bitcoin-Heizung 🧡

Wichtig ist meine Gold-Position und der Bitcoin Wholecoin für meine „finanzielle Reise“ und langfristiger Wertspeicher 😎

Den zweiten Weihnachtsfeiertag habe ich genutzt um meine Prioritäten für 2024 zusammenzuschreiben. Es sind wie für dieses Jahr 6 Punkte die nur geringfügig angepasst wurden.

https://bergfahrten.com/strategie-ab-2018/

Auch möchte ich doch in mein Aktien-Sparschwein monatlich sparen, daher habe ich erstmalig die Sparquote auf 200 EUR monatlich erhöht. Mit den Rückzahlungen von Crowd Darlehen und Bausparvertrag bleibt noch einiges für individuelle Käufe übrig.

Gestern haben die US-Märkte die letzte Handelswoche begonnen. Sollte eine Santa-Claus-Rallye kommen wäre ein ATH für mein Betriebsvermögen möglich. Das entscheidet sich eben zu Silvester 🍾🥂

Nach dem 24. und 25.12. gab es am zweiten Weihnachtsfeiertag nur mehr Reste. Brot, Kräuteraufstrich, Pfefferkarree, Chili-Cabarnossi und mit Pizzakäse überbacken. Die Dosierung war schwierig – eines wäre zu wenig und zwei war etwas zuviel nach den Feiertagen 🤣

Ich wünsche Euch eine gute letzte Handelswoche und viel Erfolg 🍀

Weihnachtliche Grüße 🎄

Bergfahrten

Hallo Christian, danke für die Übersicht, die doch einige Anregungen enthält. Die Liste deiner Aktien ist für mich schon auch ein „Qualitätsmerkmal“, und so hat unter anderem Coca Cola und 3 M in letzter Zeit in mein Depot gefunden. Canadian Nat. Railway habe ich in 2017 schon mal im Depot gehabt, damals leider verkauft (den Grund weiß ich nicht mehr, ich glaube es waren die 25% Quellensteuer). Hätte ich damals schon von Buy and hold gewußt, wäre ich heute gut 50% im Plus…

Ich habe einen kleinen Jahresendputz im Depot gehalten, leider eher gezwungenermaßen, da die HSBC aus einem meiner ETF einen Nichtmeldefonds gemacht hat- sie haben wohl die Meldung dieses Jahr nicht auf die Reihe bekommen und ich habe keine Lust auf Pauschalbesteuerung von nicht vorhandenen Einnahmen.

Da ich mit Gewinn verkauft habe, habe ich die Gelegenheit genutzt mich von NEL Asa zu trennen (tax loss harvesting) und gleichzeitig Biontech (ADR) loszuwerden, da hat mich im vergangenen Jahr die Doppelbesteuerung der Sonderdividende getroffen- ein an Absurdität nicht zu übertreffender Vorgang, der auch noch rechtens ist (Meine Depotbank (ING D) hat einmal besteuert, da ja deutsches Unternehmen und die Aufbewahrungsstelle nochmals, da „deutsches“ ADR. Investiert habe ich den Erlös in Johnson & Johnson, 3M, American Electric Power, Nachkauf Bayer AG sowie Main Street Capital. Mein Ziel sind jetzt 50 Dividenden- Aktien a jeweils 5000 Euro, der Rest Arero, MSCI World und Berkshire Hathaway in gleichen Teilen.

Dir eine schöne letzte Woche und einen guten Rutsch!

LG

Medicus

LikeGefällt 1 Person

Hallo Medicus,

mein Bergfreund war von meiner wöchentlichen/monatlichen Dividendenübersicht auch „inspiriert“. Danke für dein Feedback!

Es stimmt, die Steuerthemen können nerven und dann wirft man gute Unternehmen aus dem Depot. Das versuche ich zu vermeiden um mehr auf das Unternehmen zu achten als auf die politisch und steuerlichen Aspekte.

NEL Asa und Biontech war für mich immer Hype-Aktien und daher nie ins Depot geholt. American Electric Power würde vom Geschäftsmodell auch bei mir passen. Bayer mag ich einfach nicht. Den Arero Weltfonds halte ich generell ok, hatte den mal aber zu wenig Geduld. Du hast MSCI World und da habe ich als globales Sparschwein den Vangaurd FTSE All-World.

Bei Berkshire Hathaway wackle ich momentan auch. Habe ja nur 2 Stück, und nach dem Ableben von Charlie Munger und dem fortgeschrittenen Alter von W.B. habe ich Zweifel ob das Unternehmen diese Qualität der Vergangenheit halten kann. Vielleicht tausche ich das mal gegen den S&P 500 ETF – aber da denke ich noch etwas darüber nach.

Ich wünsche dir eine erfolgreiche letzte Börsenwoche und einen tollen Silvester!

Liebe Grüße

Christian

LikeLike

Lieber Christian

manchmal habe ich den Eindruck, dass Du zu viel Zeit damit verbringst, Dich um Dein Depot zu kümmern – daraus resultieren drei Dinge: zu viele Positionen, zu viele Aktivitäten und zu viele Kurswechsel (Sparplan ein, Sparplan aus…). Aber dafür auch viele interessante Blogeinträge 🙂

Hier darum ein Vorschlag für deine Strategie im nächsten Jahr:

1. Keine Margin-Kredite mehr, nie, unter keinen Umständen.

2. Weniger ausgeben als einnehmen.

3. Drei Sparpläne einrichten und das ganze Jahr nicht verändern: Vanguard All World (500 EUR!), Bitcoin & Gold.

4. Keine neuen Aktien mehr kaufen, nur noch bestehende Positionen aufstocken.

5. Nicht mehr als zwei Einzelkäufe oder zwei Verkäufe pro Monat (siehe nächster Punkt).

6. Kleinstpositionen ( Vanguard All World oder Basis Investments aufstocken.

7. Wirklich keine Margin-Kredite mehr, wirklich.

Mit den besten Wünschen zum Jahreswechsel,

Anton

LikeGefällt 1 Person

* 6. Alle Kleinstpositionen (<0.2%) überprüfen, 24 davon verkaufen und Vanguard All World oder Basis Investments aufstocken.

LikeGefällt 1 Person

Lieber Anton,

Danke für dein Feedback und deine Anmerkungen! In vielen Punkten gebe ich dir recht

Unentschlossenheit bei den Sparplänen – liegt daran dass ich kein fixes Einkommen habe und die Dividenden und Zinsen eben schwanken

Kein Margin Kredit für immer – ist in meinem Kopf, aber wenn es 2024 klappt steht es auch in den Folgejahren auf der Liste

Kleinste-Positionen – ja, aber nur eine Handvoll die von Spin Offs, oder deutlich unter 1 TEUR verblieben sind

Die einzige Differenz sehe ich bei meinen „Beobachtungspositionen“ oder „lebenden Watchlist“. Die habe ich aus mehreren persönlichen Gründen:

– ich freue mich über die vielen Dividendeneingänge und wäre unrund wenn 1-2 Wochen nix für mein Einkommen eingebucht wäre

– ich beobachte die Unternehmen und lese auch die Nachrichten – es ist ein halbtags Job sonst wäre mir langweilig

– der Norwegische Staatsfonds hält 9000 Positionen – das ist nicht mein Ziel aber ich möchte solange ich die Positionen merken kann aufbauen

– Möglich dass es auch Hobby ist – aber dieses Hobby frisst kaum Konsumkosten außer ein paar Kauforders

– Wenn ich eine kleine Depotposition habe lese ich die Nachrichten aufmerksamer und kann Chancen finden

Den Aufbau des Vanguard World (natürlich mag ich auch den S&P 500 und NASDAQ 100 und die Regionen Index ETFs) baue ich mir erst langsam ein drittes Standbein auf – das passiv läuft. Die Blue Chips, die kleinen Aktienpositionen in Beobachtung und eben die Heuhaufen mit den ETFs. Der „Landwirt“ in mir sagt drei Standbeine stehen am besten – zwei fallen um und vier wackeln dann 😉

Ja, ich sage von mir auch nicht dass ich Privatier bin sondern Investor – das bedarf eben mit dem Blog einen Halbtagsjob. So macht es mir Spaß und das ist wichtiger als die „perfekte“ Strategie.

Ich wünsche dir zwei gute verbliebene Börsentage, und einen tollen Rutsch in das neue Jahr!

Beste Grüße

Christian

LikeLike